はじめの一歩。創業者、個人事業者のための財務会計

アイディアや事業への熱い思いで起業したものの、目の前の事に追われてお金の管理が後回しになっていませんか? 事業を軌道に乗せるための適正なお金の回し方とは? 財務会計が苦手でも、感覚としてこれだけはつかんでおいて欲しいことをお伝えします。

(掲載日 2021/03/17)

イメージでつかむ 創業者、個人事業者のための財務会計とお金の回し方

資金計画と管理、どうしていますか?

これから創業される方は、創業後の資金計画と管理はできていますか? 店舗ビジネスのように造作費や家賃、設備購入などが発生する場合、初期の計画はできているかもしれません。ただ実際に創業し、いざ店舗のオープンを迎えてみると目の前のことに追われ、伝票をまとめて会計事務所に送っていたりしていませんか?

また、自宅起点で、自身の労力のみがコストとなるようなITサービスや、情報提供サービスなどの知識集約型ビジネスではいかがでしょう? 大きな初期投資がいらない分、資金計画について考える機会や事業スタートの実感がなく、年度末に会計ソフトにまとめて入力し、「初めて利益がいくら出ているかがわかる。」なんてことはないでしょうか?

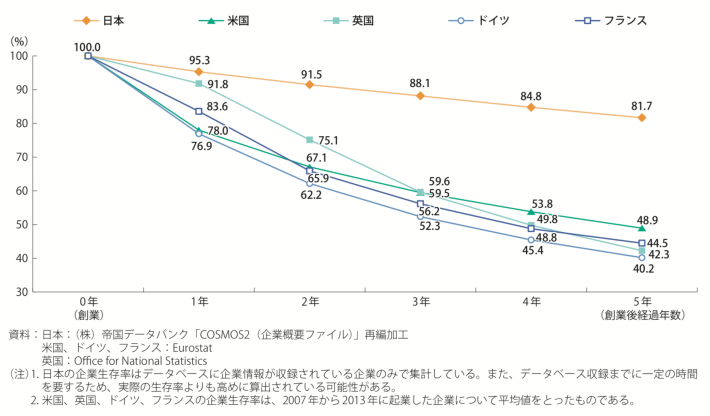

創業者の生存率の現状

「起業後の企業生存率の国際比較」を見ると、5年後の生存率は81.7%となっています。他の欧米諸国と比較すると高いのですが、これは日本の起業率そのものが欧米諸国に比べて低いためとも言えます。日本では、国民性や経営環境の違いからも起業に慎重で、入念な準備をする傾向もあるようです。ただ、それでも5年以内に2割近い企業が退出しています。個人事業者の場合は、法人と比べてさらに低い生存率(※)となっています。

多くの経営者は、優れた営業マンだったり、アイディア豊富なクリエイターだったりします。反面、財務会計が苦手と答える経営者が多いのも現状です。創業者が本当にやりたい仕事を続けていくために、お金の把握をすることは避けて通れませんが、まず、財務会計をどのようにイメージしたらいいのか、これから創業される方や小さく事業を始めた創業後1〜2年の方、個人事業者向けにお話をしたいと思います。

※2006年度版中小企業白書第1-2-21図 開業年次別事業所の経過年数別生存率グラフより(同グラフの出典は経済産業省「工業統計表」)

イメージでつかむ「財務会計とお金の回し方」:(1)お金の管理は野球の試合のスコアと同じ

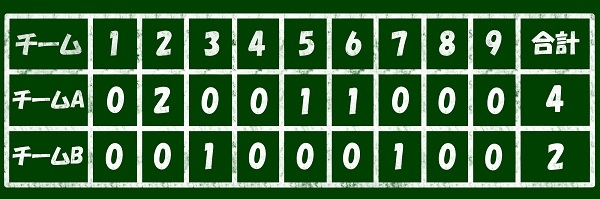

事業の資金計画と管理は、野球でいえば、試合のスコアをつけているようなものだといえるでしょう。各回の表裏が終わるたびにスコアをつけ、監督は今の点差や何回目か、選手の打順などを考えながら戦略を立てます。野球の試合が終わってしまってから点をつけ、終わった後で勝ったか負けたかがわかることはありません。

売上目標は自分のチームが取る得点と考えましょう。試合前には、自分のチームおよび相手チームの選手の力量や、評判からスコアを予測します。また、試合中も流れを読みながら予想と照らし合わせて、戦略を立てます。

事業計画も同じで、市場やお客様の動向、競合他社がどんな動きをするのかを予想し、売上計画を立て、毎月の実績をつけていきます。財務会計では、これを「月次決算」といいます。計画通りの売上が上がっているか、最終利益の推移はどうなっているかを毎月確認します。利益金額を知ると、売上は上がっているのに利益が出ていない原因はなんだろう?と自然と意識がいくものです。売上予想は難しいかもしれませんが、収支の結果はすぐにわかります。毎月月初めに確認し面倒でも習慣化することが、財務管理の第一歩です。

イメージでつかむ「財務会計とお金の回し方」:(2)調達と運用の内訳(マップ)をみる

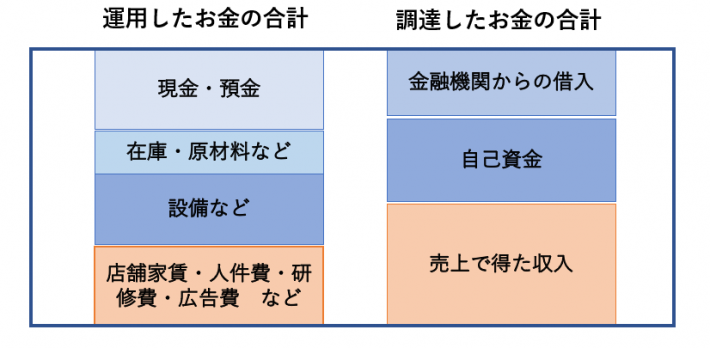

次に、財政状況を見渡すことと、回すことを考えましょう。「お金を回す」とは、事業の元手となるお金をどこから持ってきて、何に変わったか、何に変えていくのかを考えることです。

元手となるお金は大きく自己資金か借入金ですので、これはすぐにイメージできると思います。また売上で得た収入も含めて考えましょう。この合計をここでは「調達したお金の合計」と呼ぶこととします。

一方、何に変わったか、ですが、これは利益を生むために投資したすべてのものと考えましょう。例えばパン屋さんなら、店舗の造作費やオーブンなどの設備、小麦などの原材料があります。これ以外にも店舗のPRをする広告や看板などもあります。個人事業者のヨガのインストラクターなら、自身のスキルアップのための講習費や研究費用なども該当します。また、従業員の人件費、技術力向上の育成費用も、利益を生むための大切な投資です。この投資は、財務会計上は、固定資産、流動資産、販売管理費(経費)などに分類されますが、最終的には利益のモトとなるものという点では同じです。この調達したお金の使い道をここでは「運用したお金の合計」と呼びます。調達してきたお金が、何に変わったかを見ることで、事業全体のマップがイメージとして見渡せるようになります。この調達と運用は、図で表すと以下のようになります。

事業全体のマップができたら、今度は、どのように回していくかを考える必要があります。事業を持続的に続けていくためには、利益をさらに次の利益を生むものに投資していくことを考えておきましょう。中には税金を少なくするために、利益はあまり出さず、節税対策をする方がよいと思われている方もいますが、毎期少しずつでも利益を出し、積み増していくことで、強い財務基盤を作ることができ、将来、融資を受ける際も、経営成績として評価されます。

ただ、資産(利益の蓄積)は眠らせておくと、いずれは錆び付いてしまいます。事業を持続させていくためには、次の利益を生むものにお金を回し(投資し)、循環させることです。投資したものの中には、すぐに利益を生まないものも重要です。また信用やブランドなどの目に見えない資産を創造することもあります。短期だけではなく中長期の視点から、また事業にとってどのような価値があるかを考えておく必要がありますね。

イメージでつかむ「財務会計とお金の回し方」:(3)手元の現預金は災害用の循環保存水のようなもの

最後に手元流動性についてお話ししましょう。

話は変わりますが、災害時に備えて、保存水の備蓄をしていますか?そのまま置いておくと賞味期限を過ぎてしまうので、古いものから消費し、新しいものを買い足していく循環保存が推奨されています。

手元の現預金も、これと同じように、一定量を保存し、1本使ったら1本調達するというイメージを持っておきましょう。売上や利益、財務状態を知ることも重要ですが、創業時には手元の現預金を一定額保有しておくに越したことはありません。事業が軌道に乗るまでの時間や、不測の事態に備えるということもありますが、小さく始めた個人事業者の場合、経営者が営業の第一線で活動している場合も多いものです。支払いのやりくりや資金繰りに追われていると、貴重な営業時間を奪われることにもつながりかねません。

適正な範囲で融資を受けることも一つの方法です。なるべく借金はしたくない、なるべく早く返したい、と思われる方もいますが、命をつなぐ手元の水は常に一定量保有し、使ったら補充する(利益を出す、資金の手当をする)感覚を持っておきましょう。

最後に

はじめの一歩ともいえる財務会計のイメージをお伝えしましたが、事業の継続には、やはり正しい財務会計の知識や、具体的な計画と管理が欠かせません。事業計画(売上計画、損益計画、資金繰り計画)づくりにもぜひチャレンジしてみてください。事業計画策定は、自身の経営を見直すことができるだけでなく、融資や補助金申請にも役立ちます。販路開拓や設備投資の補助金なども有効に活用することで、次の投資にまわすお金を調達することができます。

著者プロフィール

はじめての方

はじめての方 無料経営分析

無料経営分析 お問合せ

お問合せ ログイン

ログイン