銀行から融資をスムーズに受けるための心得と交渉術とは?

銀行からおカネを借りて事業を拡大しよう。そのような青写真を描くものの、借入がスムーズに進まずに頓挫してしまう中小企業も少なくないでしょう。その原因は「銀行の理屈」の理解不足かもしれません。元銀行員で、資金調達の専門家が銀行側の実態や効果的な交渉術を解説します。

(掲載日 2023/03/08)

おカネを借りるために知るべき銀行の理屈 彼を知れば百戦危うからず

資金調達失敗の大きな理由は「相互理解の不足」

中小企業が銀行からおカネを借りるには、銀行員との交渉が必要不可欠です。しかし、銀行員たちはどのような理屈で中小企業融資を考えているのでしょうか?この問いに答えることで、中小企業がおカネを借りるための要素を見つけ出し、成功への近道を探ることができるかもしれません。私は銀行時代、中小企業に支店が融資できるように支援する本部の立場で、中小企業経営者の方に「もっとうまく言ってくれれば借りやすくなるのに」とか「そんな言い方しなければ銀行としては断らずに済んだのに」などと思うことが多かったので、上手な対応を知ってもらえればと思います。

どのようなビジネスでも同じですが、銀行の考える理屈が分かれば、もっとやりようはあるし、逆に自分の会社のことをわかってもらい、双方がお互いをよりよく理解することで、より円滑な取引ができるようになる可能性もあります。以下では、銀行と相互理解ができるように、中小企業として銀行の理屈を知ることについてご説明します。

銀行の理屈

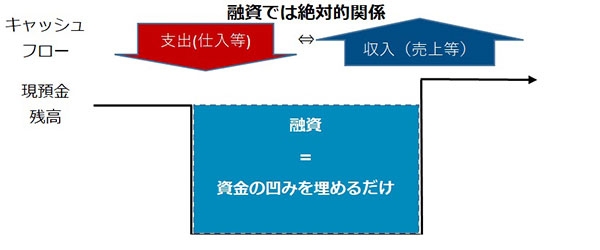

融資はあくまで資金の一時的な凹みを埋めるだけ

おカネの貸し借りについて、経営者と銀行員の考え方の出発点は何が違うと思いますか。経営者からすると、「おカネを貸してくれる銀行は自分と同等のリスクを背負っているはず」と考えるかもしれません。しかしながら、銀行はそう考えることはありません。近年、融資で収益になるのは利鞘の約1%。融資全体で1%以上貸し倒れたら赤字になってしまうので、検討した結果100%返ってくると考えて融資しなければならないのです。銀行員としては“絶対に返ってくる融資と考えられるか”が重要になってきます。そのため、融資は原則的に「企業の支出で減った資金が、“その使い道でその後必ず返ってくる”までの一時的な凹みを埋めるもの」という考え方になるのです。企業の立場で考える「おカネを払って仕入れても、売れなければ戻ってこない」というリスクを許容できません。

おカネの使い道(資金使途)と、それで得られるおカネ(返済原資)は必ず対応する

そうした考え方から、銀行にとって資金使途と返済原資は絶対的な関係です。返済原資にひもつかない資金使途におカネは出せないということになります。仕入資金はその商品を売って売上=返済原資になる。設備資金はその設備で生産する製品を売って売上=返済原資になる。というように、あくまできっちりみえている確実な返済原資にひもづく資金使途に対して融資する、という考え方になるのです。銀行のビジネス感覚

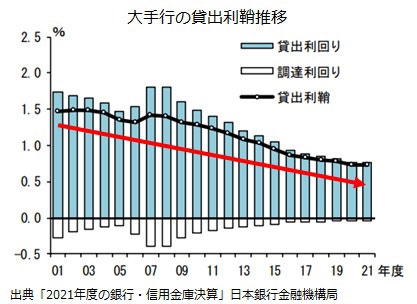

融資をしても銀行は儲からない

「銀行は融資するのが仕事だろう?」そう思いますよね。でも、実態はかなり変わってきています。近年の低金利政策下、国内の銀行は貸出利鞘がこの20年間だけで約1.5%から1%弱と約2/3に減っており、貸出利益はこの20年間ずっと減少しています。融資では儲からなくなってきているので、単なる融資に対して銀行は決して積極的ではなくなっているのです。

融資せずに儲けたい。融資するにしても儲かるようにしたい

融資せずに儲かるようにする、非金融取引で儲けるというのが、最近の銀行員に求められています。非金融取引とは、伝統的なものは、振込や外国為替などの資金決済ですし、トレンドになっているのは中小企業でも増えてきた事業承継やM&Aなどのコンサルティングです。また銀行本体でなくてもグループ会社の証券会社や信託銀行、リース会社に取引させることで、グループとして儲けるということも増えています。しかし、それでも銀行は融資しなければならない、という面もあります。というのは銀行という商売である以上、さまざまな取引ができるよい会社と付き合っていく必要があり、そのためには融資でつなぎ留めるのが定石になるからです。

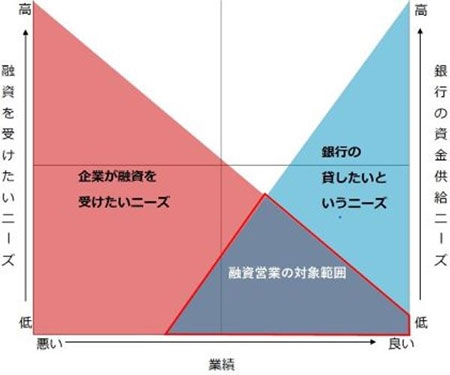

融資を受けたい企業のニーズと貸したいという銀行のニーズの関係を下図で見てみましょう。利益が出ず内部留保の少ない企業の方が資金調達ニーズは大きく、自社の収益でキャッシュの溜まる業績がよい企業ほど資金需要は減る。一方、銀行側は業績のよい企業ほど貸したい。両者のニーズがクロスする、いわば銀行側が融資できる範囲は意外と狭いので、融資営業の対象となる企業には貸したいというのが、銀行の本音になるのです。

銀行の理屈に合わせた話し方

銀行の理屈をいくつか挙げてきましたが、そうした理屈を使った話し方の例を2つ挙げてみましょう。広告宣伝費のおカネを借りる

「広告宣伝をして売上を上げるので、融資してもらいたい」という言い方をする中小企業は多いです。しかしながら、ひもつく返済原資のない資金使途は融資できません。運転資金は貸借対照表上の「売掛債権+棚卸資産-買入債務」で計算され、資金回収や売却などでおカネに換えやすい資産から支払予定の債務を差し引いたものにひもつく資金です。つまり費用性の支出(損益計算書上の支出として払い切りとなり、貸借対照表上の資産にならないもの)である広告宣伝費は運転資金とはならないのです。

この場合、融資してもらいやすくするには、

「広告宣伝をかけて増収を見込む。増収に伴い、在庫・売掛金など運転資金が増加するので、融資を受けたい。」

という方がよいでしょう。銀行の考える返済原資が明確な運転資金が増えるのでその分借りたい、ということで銀行の理屈に合っており、話の通りがよいのです。

人件費のおカネを借りる

また、「人を採用するので、運転資金を借りたい」という融資相談もよくあります。広告宣伝費と同様、収入にひもつかない支出であるため、融資は出せないと言われるでしょう。これを、融資してもらいやすくするのであれば、このような言い方があると思います。「人を採用して増収を見込む一方、毎月の給与支払いが大きくなるので、これに備えて現預金残高を積み増したい。預金は御行に置いておくので、融資してほしい。」

もちろん人件費支払いで現預金が減りっぱなしにならない運用は必要になりますが、貸借対照表における換価性資産の見合いになることで、銀行員としては理屈に合う聞き入れやすい話になるでしょう。

もう銀行の言いなりにならない

中小企業の山を登ったことのある銀行員はほとんどいない

銀行員の多くは普通の大卒で銀行に入ったからカネ貸しをやっていますが、事業経験がある訳ではありません。事業に関する経営指導が参考にならないこともあるでしょう。自社の経営をよくできるのは経営者次第という心持ちで対等な関係を築き、銀行の理屈を先回りすることでうまく交渉して味方に引き込めば無理筋も聞いてくれる心強い味方にもなりえますので、ぜひ恐れずにやっていただければと思います。

著者プロフィール

はじめての方

はじめての方 無料経営分析

無料経営分析 お問合せ

お問合せ ログイン

ログイン