「経常運転資金」を正しく理解して資金繰り改善を

「経常運転資金」をご存知でしょうか。経常運転資金を正しく理解すれば、資金繰りが大幅に改善する可能性があります。当コラムでは金融のスペシャリストが、経常運転資金の基礎知識や算出方法、銀行との交渉方法を紹介。資金繰りの改善にお役立てください。

(掲載日 2023/02/10)

資金繰りを改善する銀行借入の方法

常日頃「資金繰り」に頭を痛めている中小企業経営者の方は多いのではないでしょうか?仕入れ決済に給与支払い、銀行への返済等が集中する月末近くになると、販売先からの入金も気になりますよね。

資金繰りをもっと楽にするにはどうしたら良いのでしょうか?

売上金の回収を早くする、支払いを繰り延べる等は即効性がありますが、取引先の同意が必要ですし、こちらの資金繰りが楽になるということは、相手にとっては資金繰りが厳しくなるということなので交渉は容易ではありません。王道は売上・利益を伸ばすことですが、皆さんが日々全力で事業に取り組んでいる結果が現状と思われますので、こちらも容易ではありません。

では、銀行から借入れをするのはどうでしょう。銀行から借入れをすれば資金繰りは改善しませんか?

「借入れ時には資金繰りは楽になっても、その後の返済負担が増すでしょ」と考える方がほとんどと思いますが、「月々の返済不要、期限到来時には同額で借入れ継続できる資金」であればどうでしょうか?胡散臭いですか?(笑)大丈夫、決して怪しい資金ではありません。通常の銀行借入れです。そのからくりについて、これ以降説明していきます。

「経常運転資金」とは?

「月々の返済不要、期限到来時には同額で借入れ継続できる資金」は、一般的には「経常運転資金」と呼ばれています。皆さんも普段「運転資金」という言葉は使っているのではないでしょうか。その運転資金のことです。説明を簡単にするために、原材料を仕入れて加工・販売するという簡単なモデルで考えてみましょう。

通常、仕入れ代金は販売代金入金前に決済する必要があります。最初は資金が無いので、銀行から借入れを行い原材料の仕入れ資金を決済します。そして、仕入れた原材料を製品に加工し販売すると現金収入が入ります。この販売代金で借入金を返済し、手元には利益が残ります。

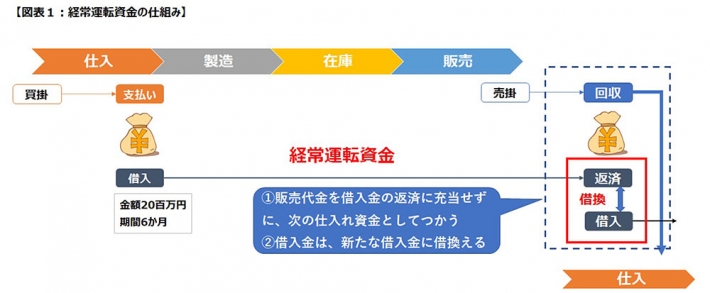

この一連の流れがビジネスフローの基本であり、この際に発生する仕入れ決済のための借入金を「運転資金」と呼びます。このビジネスフローは通常は1回で終了するのではなく、製品を販売すれば、次の仕入れを行いますよね。そうすると次の仕入れ資金が必要になります。こうして継続・反復的に運転資金が発生するので「経常的な」運転資金と呼んでいます。(図表1)

銀行取引について説明すると、販売代金で借入金を返済後、再び借入れを行うのは手続き上面倒なので、一般的には借入金の支払い期日に同額・同期間の借入れ手続きを行います。

例えば、金額20百万円、期間6か月の条件で手形借入れを行っている場合には、6か月後の手形期日に同額・同期間、即ち金額20百万円、期間6か月の新しい手形を銀行に差し入れ、古い手形は返却してもらいます。これが借換であり、手続き上はこれだけです。銀行との間に資金のやり取りは一切発生しません。

先日ある経営者の方とお話をさせていただいていると、短期で借入れると期日に一括返済するのが大変なので、長期で借入れているとおっしゃっていましたが、多くの場合それは誤解であり、期日が到来したら借換えれば良いということになります。もちろん一括返済が必要なケースもあるのですが、本稿では「経常的な運転資金」=「借換可能な資金」に絞って説明しています。

「経常運転資金」の算出方法

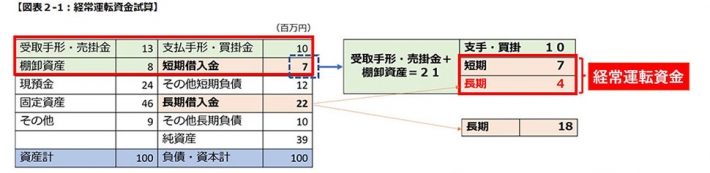

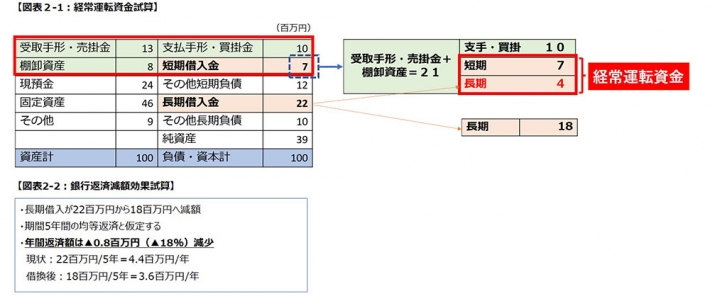

では、皆さんの会社の「経常運転資金」はいくらになるのでしょう?正確に把握するのは少々難しいのですが、簡易的には決算書や試算表から「受取手形・売掛金+棚卸資産-支払手形・買掛金」という計算で求めます。例えば受取手形・売掛金13百万円(以下百万円はMと表記)、棚卸資産8M、支払手形・買掛金10Mという会社の場合、経常運転資金は11M(13+8-10)になります(図表2-1)。

この計算はあくまでも決算書や試算表作成時点での計算になりますので、ビジネスにおける正確な資金需要を反映したものではありませんが、銀行取引の慣行としてはこの計算式を用います。簡単に計算できますので、是非皆さんの会社の経常運転資金を計算してみてください。

次にこの計算上の経常運転資金額と実際借入れしている短期借入金額を比較してください。多くの中小企業では「計算上の経常運転資金額>実際の短期借入額」となっていると思われます。図表2-1のケースでも計算上の経常運転資金11Mに対し、短期借入額7Mとなっています。

こうした状況になっている企業のほとんどが、短期で借入れすべき経常運転資金を長期借入れ(証書借入れ)で賄っています。本来返済する必要のない経常運転資金を、長期借入れしているがために、毎月または3か月毎の銀行返済が必要になり、資金繰りは窮屈になっています。もちろん、銀行からは長期資金の返済が進むにつれて、必要に応じ新たな長期資金借入金の提案があると思いますが、短期で継続借入れをしているより資金繰りが窮屈になることに変わりはありません。

図表2-1、2-2のケースでは、長期借入れの内4Mは本来の経常運転資金として短期で借入れすれば、銀行への返済は年間18%程度減少する試算となっており、それだけ資金繰りは改善します(図表2-1再掲、図表2-2)。

長期借入れが常態化した背景

なぜ本来短期資金で借入れるべき資金を約定弁済*1付きの長期資金で借入れる企業が多く存在するのでしょうか。企業と銀行の個別事情があるとは思いますが、その多くは銀行からの提案が発端だと思います。

多くの銀行は過去に不良債権処理に苦しんだ影響もあり、長年にわたり、取引先に対し信用保証協会保証(以下協会保証)の付いた長期貸出しの推進を行ってきました。協会保証付きの長期貸出しは、一度融資をすれば、その後は約定で返済が受けられ、かつその後、融資先の信用状況が悪化した場合でも、保全面での心配も少なく、銀行経営上は大変安心感のある貸出しになるからです。

全国の地域金融機関を中心に、こうした貸出し行動が常態化したことにより、多くの中小企業では協会保証付きの長期借入が一般化したのではないかと思われます。

*1 約定弁済…月次または3か月毎など定期的に定額で銀行に返済する条件のこと

経常運転資金は短期資金で借入れましょう

では、こうした状況を改善するために、皆さんは今後どうしたら良いのでしょうか。

まずは、自社の計算上の経常運転資金額は、短期資金で借入れましょう。実質的に長期資金の短期資金への借換えになりますが、この長期資金から短期資金への借換え金額が大きいほど資金繰りの改善額が大きくなります。特に短期借入額がほとんどなく、長期借入依存型の企業は劇的に資金繰りが改善するはずです。また、自社の担保条件等を併せて再点検し、協会保証が本当に必要かどうかも見直しましょう。不要であれば返済は協会保証付を優先して返済することで保証料も節約できます。

最後に銀行との交渉の方法ですが、ここまで述べてきた理屈は銀行員なら誰でも理解する話です。銀行によっては、協会保証付きの長期貸出し一辺倒から、企業の事業特性に応じた貸出し推進へ方針を転換したところもあれば、旧態依然とした貸出し態度の銀行もあります。しかしながら、金融庁の姿勢の変化もあり、世の中の流れは圧倒的にビジネスモデルに応じた貸出しの推進です。まずは、銀行担当者と自社の経常運転資金について相談を持ち掛けることから始めてみると良いでしょう。

著者プロフィール

はじめての方

はじめての方 無料経営分析

無料経営分析 お問合せ

お問合せ ログイン

ログイン